Si detectas una factura falsa en tu contabilidad debes aclarar tu situación fiscal mediante una declaración complementaria, de acuerdo con especialistas

Con las reformas a las leyes fiscales penales contra las empresas conocidas como factureras, se clasificó el delito de emisión de facturas falsas como delincuencia organizada e incluyeron penas que van de dos a nueve años de prisión, de acuerdo con Ariana Elizabeth Martínez Molina, integrante de la Comisión de Desarrollo Fiscal 2 del Colegio de Contadores Públicos de México (CCPM).

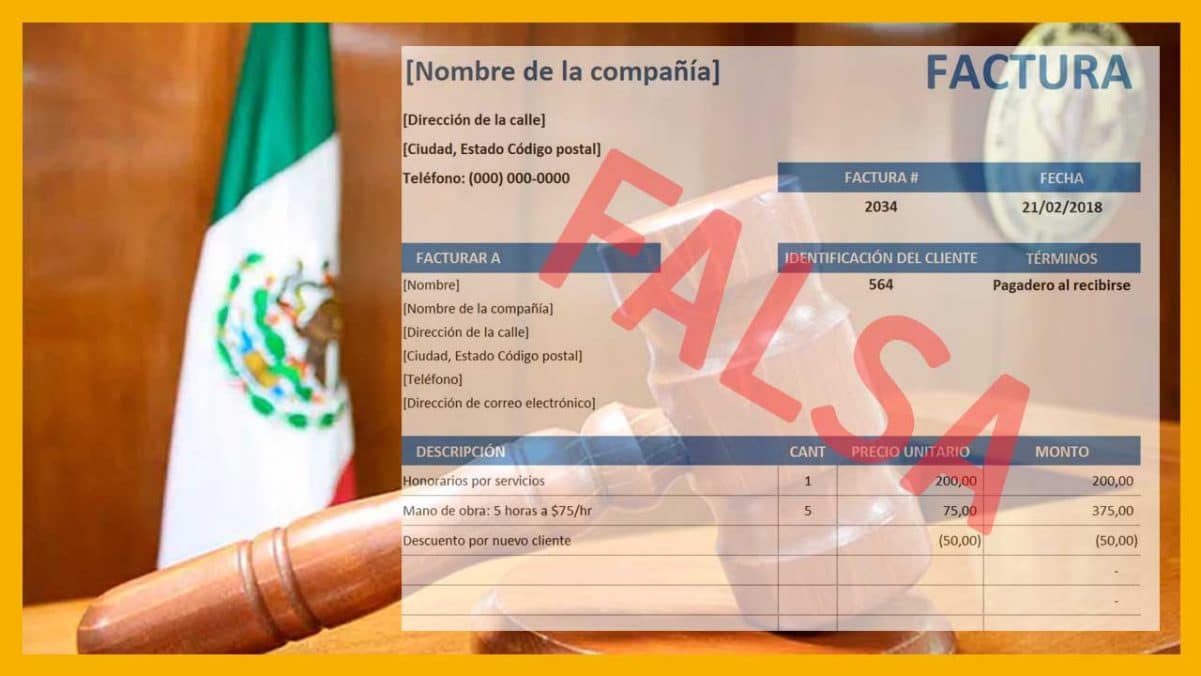

Por ello, es importante que los contribuyentes estén al tanto de lo que son las facturas apócrifas, cómo éstas pueden afectar su empresa y su estatus ante el Servicio de Administración Tributaria (SAT), así como qué se puede hacer en caso de recibir un Comprobante Fiscal Digital por Internet (CFDI) falso.

El Artículo 113 Bis del Código Fiscal de la Federación establece que se impondrá una sanción de dos a nueve años de prisión, a quien expida o enajene comprobantes fiscales que amparen operaciones inexistentes, falsas o actos jurídicos simulados.

“La autoridad fiscal, en el uso de sus facultades de comprobaciones, si detecta que una persona moral o física no está acreditando o presta el servicio o bienes y no corrige su situación fiscal, va a determinar los créditos fiscales correspondientes, pero además estas operaciones en CFDI’s se considerarían como actos que son simulados”, detalló la especialista en entrevista con El Contribuyente.

Asimismo, señaló que los contribuyentes deben tener cuidado porque suele pensarse que las sanciones las reciben únicamente quienes se dedican a emitir facturas falsas, sin embargo, dijo, también pueden ser aplicadas para aquellos que no corrijan o aclaren su situación fiscal.

“Las sanciones son aplicables también para quienes las expida, enajene o compre facturas falsas, incluso para quienes publiquen a través de cualquier medio que puede llevar a cabo la enajenación de los facturas, mismas que les llevarán a acciones simuladas”, explicó.

Recomendaciones

En entrevista con este medio, la fiscalista Ariana Elizabeth Martínez Molina, recomendó a los contribuyentes que revisen que sus proveedores no se encuentren en las listas negras del SAT.

“En caso de que se percaten que se encuentran en las listas del fisco, lo importante es poder desvirtuar esta situación ante la autoridad fiscal. Si le diste un efecto fiscal a tus CFDI’s lo que tienes que hacer es, en un lapso de 30 días, acreditar ante el fisco que recibiste un servicio real o adquiriste un bien y que tienes toda la materialidad para demostrarlo”, dijo.

Asimismo, recomendó que, si el contribuyente efectuó la transacción o adquirió un servicio o un bien con una empresa facturera, pero no cuenta con las pruebas para demostrarlo, deberá corregir su situación fiscal, para ello tendrá que presentar una declaración complementaria y pagar la contribución omitida, que incluirá recargos.