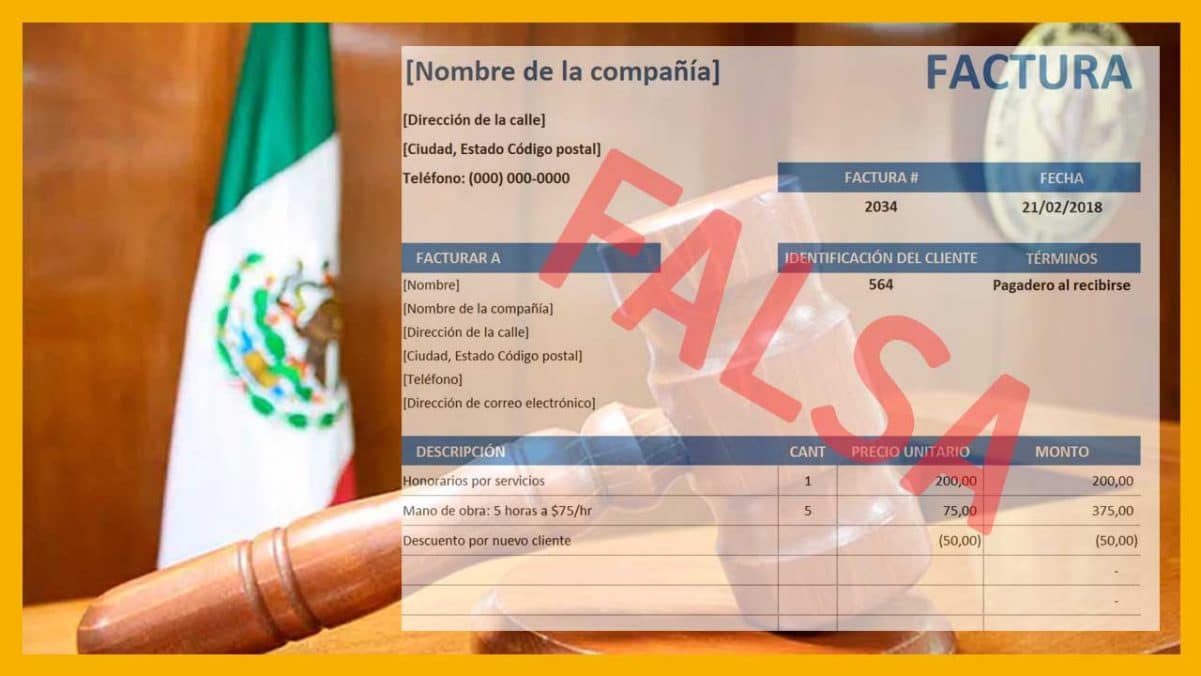

¿Qué pasa si el SAT detecta que una factura es falsa?

Quienes emitan o utilicen facturas que no reúnen los requisitos fiscales, serán sancionados con las mismas penas aplicables al delito de defraudación

Una factura falsa o apócrifa es igual a cualquier Comprobante Fiscal Digital por Internet (CFDI). Es válida porque cuenta con los elementos formales y autorizados, pero lo que la hace falsa es su contenido.

De acuerdo con el Servicio de Administración Tributaria (SAT), el contenido de la factura apócrifa se presume verdadero y logra tener consecuencias fiscales, pero cuando el fisco revisa detecta que ampara operaciones simuladas o inexistentes.

Procedimientos relacionados con las facturas falsas

De acuerdo con Virginia Ríos Hernández, integrante de la Comisión Técnica de investigación Fiscal del Colegio de Contadores Públicos de México, si la autoridad presume que alguien emite o deduce facturas falsas, puede iniciar los procedimientos del Artículo 69-B del Código Fiscal de la Federación (CFF):

- Procedimiento de determinación presuntiva de operaciones inexistentes, aplicable a quienes expiden facturas falsas.

- Procedimiento de declaratoria de nulidad de las facturas, par quienes las adquieren.

El primer procedimiento está regulado por los primeros párrafos del artículo 69-B, que inicia cuando la autoridad presume que el contribuyente está expidiendo comprobantes que amparan operaciones inexistentes. Mientras que el segundo procedimiento está detallado en los párrafos octavo y noveno del mismo artículo.

En entrevista con El Contribuyente, la contadora dijo que la venta y compra de facturas apócrifas se asimila a un delito fiscal. Las penas por este delito van de los tres meses a los nueve de prisión, dependiendo del monto de lo defraudado.

Sanciones por emitir o utilizar facturas que no reúnen los requisitos fiscales

El Código Fiscal de la Federación establece que quienes emitan o utilicen facturas que no reúnen los requisitos fiscales, serán sancionados con las mismas penas aplicables al delito de defraudación. Es decir, se castigará con prisión a quien les dé efectos fiscales.

El delito de defraudación fiscal se sanciona con las siguientes penas:

- Con prisión de tres meses a dos años, cuando el monto de lo defraudado no exceda de 1 millón 932 mil 330 pesos.

- Con prisión de dos años a cinco años cuando el monto de lo defraudado exceda de 1 millón 932 mil 330 pesos pero no de 2 millones 98 mil 490 pesos.

- Con prisión de tres años a nueve años cuando el monto de los defraudado fuera mayor de 2 millones 898 mil 490 pesos.

- Cuando no se pueda determinar la cuantía de lo que se defraudo, la pena será de tres meses a seis años de prisión.

Si el monto de lo defraudado es restituido de manera inmediata en una sola exhibición, la pena aplicable podrá atenuarse hasta en un 50%.

Las sanciones mencionadas las establecen los artículos 108, fracciones I, II y III, y 109, fracción VIII, del CFF.

Te puede interesar:

SAT va por más auditorías a grandes contribuyentes para aumentar recaudación

Suscríbete a El Fiscoanalista (novedades y jurisprudencias en materia fiscal y laboral) y a nuestro canal de YouTube.